面板價格將在2020年1月上漲1美元到2美元,比預期中提前

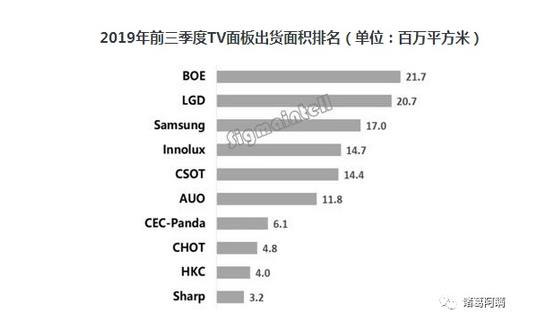

面板價格1月反彈!最后一個液晶周期將迎反轉。經過了一年多的下跌后,液晶面板價格終于在2019年底迎來了漲價曙光。群智咨詢、Witsview、IHS多家數據顯示,12月大尺寸面板價格已經止跌企穩,多個主力尺寸連續三個月站穩。群智咨詢的預測顯示,面板價格將在2020年1月上漲1美元到2美元,比預期中提前反彈,此前行業預計漲價出現在2020年一季度。

12月起,京東方和LGD給到中小品牌和代工廠的報價已經上調,但對重點客戶的成交價仍維持不變。群智咨詢預計本輪價格上浮空間在20%以內,由于部分尺寸最低報價已低于現金成本,當前首先要回到現金成本以上,32吋至少要恢復到35美元,55吋要從100美元漲到120美元。由于32吋虧損幅度最大,大廠均嚴控32吋出貨比例,預計2020年價格反彈將從32吋開始。

受到漲價消息刺激,京東方、TCL集團股價最近一周連續上漲,12月16日TCL集團漲停,其背后邏輯是華星光電的大尺寸面板約占營收55%,高于京東方的40%,在本輪漲價中受益更大。

2020年起三星、LGD繼續關廠,京東方、華星光電、惠科的3條高世代線將在未來兩年內完全釋放。2022年起,全球液晶面板將不再有新線增加,中國面板廠商將以50%份額站上全球老大,掌握定價權。

韓廠產能逐步出清、中國廠商主動調節產能、未來新增產能為零,多重因素助推下,面板行業最后一個產能周期有望迎來反轉,恢復到2017年的行業大年水平。

從供求關系來看,2019年上半年面板持續處于價格底部,吸引品牌廠提前備貨,Q4銷售旺季已經消化部分庫存,目前品牌廠庫存水位普遍從6周以上回到4周左右。2020年有東京奧運會和歐洲杯兩大賽事,再加上8K啟動、物聯網帶動的智能家居浪潮,彩電市場有望迎來新一波換機潮,終端需求能夠支撐面板重回高位。

01

盡管柔性OLED在過去一年里憑借折疊手機成為行業焦點,但面板行業70%的產能面積仍然要靠TV支撐,這是大尺寸面板價格牽動人心的原因。

中國面板企業可以靠補貼力撐,三星有柔性OLED賺錢,其他幾家由于面板價格持續下跌都在虧損,LGD三季度虧損達到創紀錄的26億人民幣,友達和群創分別虧損9億元和11億元人民幣。當前面板價格已經觸底,再跌下去屏廠將無利可圖。在大尺寸液晶上韓廠已經不具備效率優勢和成本競爭力,這是三星和LGD決定退出液晶,轉向QD-OLED和WOLED的根本原因。

根據IHS數據,2019年LGD已經關閉1條7.5代線和8.5代線的部分產能,并計劃于2020年三季度到四季度完全退出,10月三星關閉了1條8.5代線的125K產能,2020年將繼續關線,未來僅保持1條7代線供應三星電子的大尺寸電視。

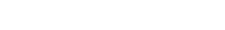

群智咨詢的數據顯示,2019年前三季度三星和LGD兩家的出貨面積占全球32%,如果三星和LGD完全按照計劃關廠,2020年韓廠份額將降至20%左右,中國廠商從目前的43%提升到50%以上,其中京東方和華星光電兩家約占38%,剩下12%由惠科、熊貓和彩虹瓜分。

考慮到2020年面板漲價的預期非常強,另外三星和LG需要保持TV業務的競爭力,在采購大單投向中國廠商的同時要控制面板漲價幅度,兩家的關線計劃可能會有所調整。LGD和三星在韓國本土合計有800K產能,最終退出的節奏將極大影響面板價格波動。

由于中國的新建產能足以覆蓋韓廠退出部分,2020年全球面板產能仍有微弱增長,群智咨詢預計2020年面板出貨面積微增1.6%,為過去五年來最低,推動供需比從2019年的7.7%改善至5.5%。但在大尺寸產品上仍存在結構性短缺風險。由于65吋面板供不應求,四季度京東方合肥10.5代線已經從減產10%恢復至滿產。

臺灣廠商方面,友達和群創的6代線都是在2014年之前建成,目前還未有關線計劃,但未來競爭力將大大低于中國廠商的高世代線。由于缺乏資金,臺廠在新建高世代線和AMOLED投資上已經被中國廠商甩下。面對中國廠商的競爭壓力,友達正在從消費級市場轉型商用顯示、車載、工控領域,聚焦高附加值產品,群創則加強成本競爭力和產品差異化,同時以垂直整合優勢做大代工業務,臺廠的轉型方向對中國廠商來說也具有參考意義。

02

面板產業的周期波動總是沿著技術迭代、供不應求、投資擴產、供過于求、價格下降、出清落后產能、新一輪技術迭代的軌跡不斷前進。過去十年內,全球平均每年就有兩條8.5代以上產線建成,2019年總數達到31條,其中中國8.5代以上產線從零增加到了21條。

最近五年內,液晶面板的兩次價格高點分別出現在2015年和2017年。此后隨著中國廠商大舉擴充產能,2018年起兩條10.5代線、4條8.5代線相繼投產,產能持續釋放導致面板價格持續下行,一直延續到2019年。2020年到2021年,京東方和華星光電的四條10.5代線將全部滿產,這是否意味著新的產能過剩即將到來?

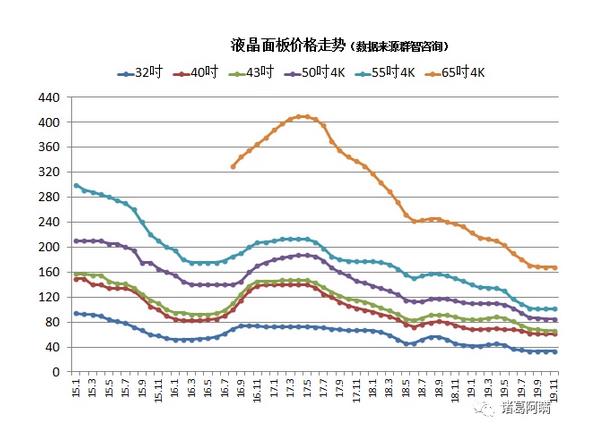

2022年起全球面板產能不再新增,而需求端每年仍然有6%的增長,TV消費大年還要高于這一水平,再加上中國廠商主動調節產能,能夠將行業供需比保持在健康水平。群智咨詢數據顯示,2019年三季度65吋面板出貨量同比增長33%,份額增長1.2個百分點達到7.8%,其他多個主力尺寸份額均出現下滑。預計到2023年65吋占比有望接近20%,加速消化10.5代線產能。

另一方面,5G和物聯網的加速商用首先在To B市場展開,帶動了全球商用顯示市場以25%速度增長,京東方和華星光電正在廣告、會議、教育、電競多個領域積極布局。

隨著三星和LGD明確轉型路線,中國不再新建產線,液晶面板進入了高度成熟期。液晶的衰落期何時到來?這取決于OLED和Mini-LED的進展速度。WOLED推出已有7年,滲透率仍只有1%,且只有LGD一家投入,QD-OLED和Mini-LED才剛剛起步,尚不足以取代LCD。至少三年內看不到液晶退出的時間點。另一方面LCD自身也在進化,2019年京東方推出疊屏產品BD Cell,以更低的制造成本和媲美OLED的畫質分食高端市場。

在液晶領域站上全球老大的同時,中國企業也在積極布局新一代顯示技術,從追趕者邁向引領者。京東方在11月首次展示了印刷式55吋8K OLED,華星光電則推出了基于玻璃基板的Mini-LED星曜屏。京東方最快將于2020年1月的CES上展出玻璃基Mini-LED產品,預計2020年中期量產出貨。

京東方印刷式55吋 8K OLED

03

過去十年內,全球平均每年有兩條8.5代以上產線投產,2019年總數達到31條,其中位于中國的高世代線從零增長到了21條。支撐中國彩電企業的面板自給率從15%逼近90%,彩電價格快速下降,2019年55吋價格低于2000元,65吋低于3000元,行業競爭環境和盈利能力惡化。

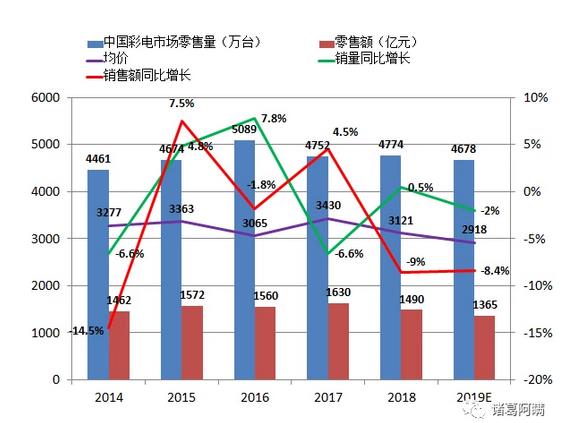

奧維云網數據顯示,2019年第三季度,中國彩電市場零售量為1034萬臺,同比下滑3.6%,零售額277億元,同比大幅下滑10.4%。預計2019年全年中國彩電市場零售為4678萬臺,同比跌2%,零售額1365億元,同比下滑8.4%。

擁有14億人口的中國,彩電市場銷量長期徘徊在4500萬臺上下,人口不到4億的美國市場電視銷量4000萬臺,且還在穩步增長。中國在互聯網應用上領先全球,在大屏上卻越慢越跑,內容產業的滯后拖了中國彩電的后腿,逼得廠商們只能靠低價賣貨。2019年彩電均價繼續下滑,銷量卻再次出現負增長,價格戰的邊際效應遞減已經非常明顯。

面板漲價對彩電企業來說意味著新的考驗。面板占彩電成本60%到70%,由于中國企業缺乏品牌溢價能力,面板漲價將壓縮彩電企業的利潤空間。2017年面板漲價35%,主流彩電企業毛利下滑了3個點。不過從長期來看,漲價對主流企業利好大于利空,頭部品牌的采購話語權強于中小廠商,有能力拿到更優價格,還可以倒逼品牌廠提升溢價能力,打造差異化優勢。

屏的生命力是永續的,那TV的生命力如何延續?

存量競爭時代,彩電市場最大的推動力依然是尺寸和畫質提升。根據中怡康數據,2019年65吋電視滲透率已經達到15%,為增速最快尺寸,2020年4K的普及和8K的啟動,再加上智能家居的整體加速,共同推動用戶換機。

包括華為智慧屏、京東方畫屏在內,所有人都在為客廳大屏尋找新的應用場景,用視頻通話、智能家居、體感游戲、藝術展示等等塑造產品差異化。在需求多元化、用戶高度細分時代,彩電企業需要針對不同人群開發產品,讓電視更加契合人們的生活方式。性價比也不只是簡單的低價,而是去掉雞肋功能,讓產品更加聚焦。

全球面板行業即將進入中國時間,但是在彩電市場,中國企業和三星、LG仍然有差距。根據WitsView數據,2019年第三季度三星全球出貨1041萬臺,同比增長6.8%,LG出貨744萬臺名列第二,TCL品牌以480萬臺位居第三,海信和小米分列第四、第五。三季度全球彩電出貨5497萬臺,環比增長16.8%,但同比下滑1.9%,需求仍處于緩慢復蘇中。

存量時代的競爭中,消費分級與消費升級在各個品類上演,彩電也不例外。面板的技術迭代為終端創新帶來更多可能性,這意味著新的市場空間。日本和韓國憑借上游優勢先后坐上全球彩電王者,京東方和華星光電成為面板雙子星后,中國彩電企業同樣有機會成為世界級品牌,就看誰能把握這一輪機會了。